定額減税について

令和6年度の個人住民税に適用される定額減税について

令和6年度税制改正の大綱(令和5年12月22日閣議決定)において、令和6年度個人住民税の定額減税が実施されることになりました。

定額減税対象者

令和6年度の個人住民税に係る合計所得金額が1,805万円以下の納税者

(給与収入のみの場合、給与収入2,000万円以下の納税者。※子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける場合は、給与収入2,015万円以下となります。)

※ ただし、以下に該当する方は対象外となります。

- 個人住民税が非課税の方

- 個人住民税均等割(以下、均等割)・森林環境税(国税)のみの課税者の方

定額減税額(特別控除額)

納税者本人の特別控除の額は、次の金額の合計額です。ただし、その合計額が個人住民税の所得割を超える場合は、所得割の額を限度とします。

- 納税者本人・・・1万円

- 控除対象配偶者または扶養親族(国外居住者を除く)・・・1人につき1万円

例:納税者、控除対象配偶者、扶養の子供2人の場合の定額減税額

納税者(本人)+3人×1万円=4万円

※ 控除対象配偶者を除く同一生計配偶者(納税者本人の合計所得金額が1,000万円超の場合の配偶者(合計所得金額48万円以下)をいいます。)(国外居住者を除く)は、令和6年度定額減税対象者からは除かれます。

所得税の定額減税(対象者1名につき3万円)につきましては、国税庁のホームページをご覧ください。

特別控除の実施方法

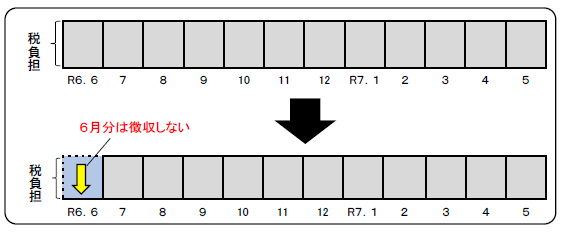

(1) 給与所得にかかる特別徴収(給与天引き)の場合

令和6年6月分の給与天引きを行わず、特別控除後の税額を11分割し、令和6年7月分~令和7年5月分で給与天引きを行います。

(注)特別控除後に所得割額が0円(均等割額5,000円のみ)となった場合は、令和6年7月分の給与天引きにて一括徴収を行います。

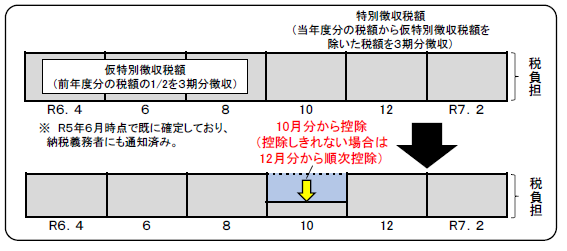

(2) 公的年金等の雑所得にかかる特別徴収(年金天引き)の場合

令和6年10月分から特別控除を行い、控除しきれない分については令和6年12月分以降から順次控除を行います。

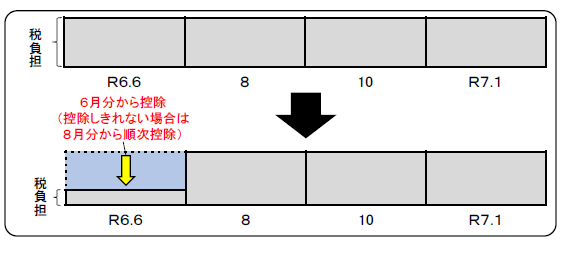

(3) 普通徴収(納付書や口座振替等)の場合

第1期分の税額から特別控除を行い、控除しきれない部分の金額については第2期以降の税額から順次控除を行います。

(注)合計所得金額1,805万円超の者や均等割額のみ課税者など、定額減税が適用されない者にあっては、上記(1)~(3)のいずれであっても、通常通りの徴収方法となります。

注意事項

- 納税者本人が均等割のみ課税の場合は、定額減税の対象となりません。

- 定額減税の特別控除は、他の税額控除の額を控除した後の所得割額に適用します。

- ふるさと納税の特例控除額の控除上限額を計算する際に用いる所得割額は、定額減税の特別控除が適用される前(調整控除後)の額となります。

- 定額減税可能額が所得割額を上回る方には、調整給付金の支給が予定されています。

この記事に関するお問い合わせ先

青森県北津軽郡中泊町大字中里字紅葉坂209番地

本庁 税務会計課

電話番号:0173-57-2111 (代表)

お問い合わせはこちら

更新日:2024年04月01日